Игра научила меня игре. И, обучая, она не пожалела розги.

Джесси Ливермор

Трейдинг... и никаких заменителей.

Помогают практика, компьютерные исследования, чтение, изучение отдельных графиков. Но, по большому счету, у вас нет альтернатив, кроме как выложить свои деньги и совершить настоящую сделку.

Лучший способ начать — открыть торговый счет

и рискнуть некоторой суммой реальных денег.

и рискнуть некоторой суммой реальных денег.

Так что будь вы опытным трейдером с собственными испытанными методами, который хочет научиться эффективно использовать весь потенциал своего ума, или новичком, который только принимается за процесс обучения, лучший способ начать — открыть торговый счет и рискнуть реальными деньгами. Это единственный путь, который позволит развивать и тренировать свой целостный разум для суровых условий трейдинга.

К сожалению, обучение — процесс, который неизбежно включает в себя ошибки и неудачи. Вы не научитесь, если не будете достаточно рисковать. Так что примите серьезное решение и будьте готовы к некоторым потерям.

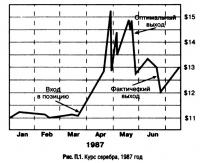

Иногда большие неудачи учат лучше всего. Мне вспоминается одна сделка. Дело было в 1987 году, в последний полный год программы «черепашек». Примерно за месяц серебро подскочило с $11 до 15. Поскольку мы следовали за трендом по пробоям, мы купили его, как только цена достигла нового максимума чуть выше $11. На рис. П.1 можно увидеть, где мы вошли в позицию, а также дальнейшее движение цены до точки моего выхода. Поскольку я купил акции в самом начале подъема, а вышел из позиции при цене чуть выше $12,75, я заработал на каждой акции около $1,50 и в целом получил очень неплохую прибыль1. У меня было 1200 контрактов на 5000 унций каждый, и за сделку я заработал около $9 млн. Тем самым я на 45 % увеличил свой счет, равный в том году $20 млн. Но я упустил возможность заработать гораздо больше.

Моя ошибка заключалась в том, что тогда я считал трейдинг полем битвы, а не тонкой игрой. Я думал, что если смогу выдержать движение трейда не в мою пользу, то стану лучшим трейдером.

Мне следовало бы прислушаться к совету Джесси Ливермора из его книги «Торговля акциями»: «Этот инцидент доказывает безумие попыток установить "хорошие причины", чтобы покупать или продавать акции. Если вы дожидаетесь, пока не получите доводы, то упустите возможность вовремя сделать шаг! Единственное, на что должен обращать внимание инвестор или спекулянт, это действия самого рынка. Если рынок действует неправильно или движется не так, как должен, этой причины должно быть для вас достаточно, чтобы немедленно изменить свое мнение. Помните: всегда есть причина, по которой рынок действует так, а не иначе. И также не забывайте: есть шансы на то, что вы не узнаете об этой причине до тех пор, пока не будет слишком поздно, чтобы извлечь из этого выгоду».

Если рынок действует неправильно или движется не так,

как должен, этой причины должно быть для вас достаточно,

чтобы немедленно изменить свое мнение.

как должен, этой причины должно быть для вас достаточно,

чтобы немедленно изменить свое мнение.

Цены на серебро двигались неправильно. В последующие годы я узнал, что всякий раз, когда рынок совершает вертикальное движение (как тогда серебро), оно внезапно прекращается. Как только рынок падает после резкого подъема, движение заканчивается. Конечно, курс может вырасти снова и достичь или преодолеть предыдущие максимумы, но психологически рынок сломлен.

Мне следовало выйти из позиции, когда стало очевидно, что резкий рост цен после падения не удался, в точке «Оптимальный выход», обозначенной на графике (см. рис. П.1). Это была наилучшая позиция, где вышел бы опытный трейдер. Я же упустил более $10 млн дополнительной прибыли потому, что не уделял должного внимания собственной интуиции и более тонким аспектам трейдинга.

Будучи одним из «черепашек», я придавал чрезмерное значение логическим, системным методам, которым нас учили. Я должен был помнить, что сам Ричард Деннис не всегда торговал таким способом, иногда он прислушивался к интуиции и выходил из прибыльных позиций. Если бы я руководствовался тогда целостным разумом, я бы достиг большего.

Есть доля иронии в том, что мой кумир в мире трейдинга Джесси Ливермор, человек, чей пример впервые натолкнул меня на мысль стать трейдером, был одним из первых трейдеров, кто видел необходимость следовать интуиции, а не пренебрегать ею. Если бы я читал его книгу внимательнее и не был так уверен в собственных трейдерских способностях, я бы обратил внимание на его совет (снова из книги «Торговля акциями»): «Несколько раз во время большого бычьего рынка конца 20-х годов у меня были довольно крупные пакеты различных акций, которые я держал в течение длительного времени. Происходили нормальные коррекции рынка, и я ни разу не чувствовал дискомфорта из-за своей позиции.

Но однажды после закрытия рынка я забеспокоился. Той ночью я плохо спал. Словно что-то толкало меня, я просыпался и начинал думать о рынке. Следующим утром я боялся посмотреть в газеты. Казалось, что надвигается что-то зловещее. Но, напротив, все было радужным, и мои странные ощущения, очевидно, были необоснованны. Рынок энергично открылся вверх. Его поведение можно было бы назвать идеальным. Он шел прямо на пике своего движения. Кто-то мог посмеяться над такой беспокойной ночью, но я научился подавлять подобный смех.

На следующий день все изменилось. Никаких сообщений о бедствиях, просто после продолжительного движения в одном направлении произошел внезапный разворот рынка. В тот день я был не на шутку встревожен, так как столкнулся с необходимостью быстрой ликвидации крупного пакета акций. Днем раньше я мог бы ликвидировать всю свою позицию в пределах двух пунктов экстремального движения. Но сегодня — какое огромное различие.

Я думаю, что многие спекулянты сталкивались с ситуацией, когда внутри них внезапно вспыхивал сигнал опасности, хотя весь рынок светился надеждой. Это только одна из тех специфических причуд, которые развиваются от длительного изучения рынка и близости с ним.

Честно говоря, я всегда с подозрением отношусь к намекам, идущим от подсознания, и обычно предпочитаю использовать холодные научные формулы. Но факт остается фактом, во многих случаях я получил бы большую пользу, обращая внимание на свое внутреннее беспокойство».

Я был слишком увлечен «холодными научными формулами» и недостаточно внимания уделял интуиции и роли правого полушария в процессе трейдинга. Если бы я остановился и посмотрел, то бы вышел из той позиции гораздо ближе к оптимальной точке.

Эту сделку я надолго запомнил. Она служит мне предупреждением: нельзя быть чересчур самоуверенным и слишком полагаться на способности интеллекта. Я пытался действовать методом грубой силы, устоять дольше всех. Мне нужна была тонкость Фанхио, я должен был подключить к процессу торговли весь свой разум.

Я не забыл эту сделку и много лет спустя, когда после почти целого года бычьего движения индекса S&P с 1250 до 1550 пунктов произошел откат до 1400 пунктов в конце июля — начале августа 2007 года. Тогда впервые почти за год роста мы имели значительную коррекцию. Несколько месяцев спустя, в конце сентября — начале октября, рынок превзошел июльский максимум. В отличие от предыдущих новых высших уровней от подъема с 1250 пунктов, эти максимумы рынок удержать не мог. Как бы отметил Ливермор, рынок действовал неправильно или не так, как должен.

Посмотрите на недельный график (рис. П.2), и вы увидите, что рынок неделя за неделей сохранял условия для коротких продаж по классическому откатному методу свинговой торговли.

В то время я только обручился, и как-то раз мы с моим будущим на тот момент (а теперь уже настоящим) тестем заговорили о рынке ценных бумаг. Через несколько лет он собирался выйти на пенсию. Я посоветовал ему держаться подальше от фондового рынка. Я впервые давал совет по личным инвестициям кому-то вне своего профессионального окружения. На самом деле мне не нравится советовать, поскольку спрогнозировать рынки практически невозможно. Если бы впоследствии рынок стал расти, мои родственные отношения оказались бы под угрозой.

Но в тот раз все было иначе. Моя интуиция кричала: «Опасность!» Так что я вышел за пределы своей зоны комфорта и поделился своими соображениями.

Спустя несколько недель на Trader’s Expo я в беседе с интервьюером дал аналогичный совет, о котором писал в главе 1, и предупредил о том, что возможность значительного падения велика. В то время я думал о своей сделке по серебру 1987 года и о совете Ливермора.

Так что если вы обнаружите, что полагаетесь в трейдинге исключительно на логику и анализ, подумайте, а не обкрадываете ли вы себя. В ваших силах стать более успешным, умелым трейдером, если вы всесторонне разовьете способности своего разума.

Трейдинг как искусство

Моя жена, Джен, выросла в семье людей искусства. Она, ее мать, отец и братья рисуют и играют на разных музыкальных инструментах. Они всегда работают над какими-то проектами. Джен также любит ходить в музеи изобразительного искусства. За последнюю пару лет нам посчастливилось посетить ряд самых известных художественных музеев мира. Мои родители не художники, поэтому для меня многое было в новинку.

Прогуливаясь по залам Прадо, Метрополитен, музея Ван Гога и прочих, я заметил одну интересную особенность, а именно взаимодействие между техникой и креативностью. Художники, чьи работы понравились мне больше всего, были новаторами — они поднимали технику исполнения на новый уровень или брали ту, которую придумали другие, и двигались совершенно в ином направлении. Они сочетали технику и креативность.

В своей лучшей форме трейдинг тоже может быть искусством.

Любой может овладеть приемами и инструментами трейдинга, посвятив некоторое время чтению профессиональной литературы и практике.

Однако постижение искусства трейдинга требует несколько больше усилий — готовности встретиться с неизвестностью, неопределенным будущим и даже опасностью, от которой никто из нас не застрахован; готовности передавать время от времени бразды правления собственной интуиции. Такая готовность нелегко дается большинству людей. Для нее нужна практика.

Чтобы развивать искусство трейдинга, вы должны на практике учиться уступать часть полномочий по принятию решений собственной интуиции. Только через практику вы обретете достаточную уверенность в своей интуиции и позволите ей оптимально направлять вас.

Если нужно, начинайте с малого, но заставьте интуицию работать в

реальных сделках, и вы увидите, что она дополняет интеллект.

реальных сделках, и вы увидите, что она дополняет интеллект.

В возрасте 87 лет, создав скульптуры «Пьета» и «Давид», расписав Сикстинскую капеллу, Микеланджело написал в одной из своих тетрадей фразу «Апсога imparo», что значит «По-прежнему учусь». Искусство трейдинга заключено в двух этих словах. Примите их, и вы тоже сумеете превратить свою технику в искусство.

Примечания

1. Майкл Ковел в своей книге о «черепахах» Complete Turtle Trader (Harper Collins, 2008) и в статье, появившейся в ныне почившем «Trader Monthly Magazine», ошибочно утверждает, что я потерял на этой сделке огромную сумму денег. На самом же деле для меня она оказалась очень выгодной.