8.1 Торговля неверно оцененным опционом

Одна из основных причин, по которой трейдер вступает в торговлю волатильностью, — это его предположение о том, что рынок неверно оценил один или более опционов. Если опционы предложны с подразумеваемой волатильностью 15%, а управляющий надеется, что действительная волатильность будет в недалеком будущем выше, скажем 25%, тогда он создаст длинный по волатильности дельта-нейтральный портфель. Если прогноз управляющего окажется верным, тогда он заработает прибыль одним из двух способов. Первый и простейший способ — если ему повезет и весь остальной рынок начнет соглашаться с ним, то цена опциона повысится, учитывая, что подразумевая волатильность равна 25%. Если такое произойдет, он сможет закрыть портфель с прибылью. Второй способ — это когда рынок с ним не согласится, но будет продолжать оценивать опцион, исходя из подразумеваемой волатильности 15%, в то время как волатильность основного инструмента на самом деле равна 25%. Если он будет поддерживать дельта-нейтральность своего портфеля, продолжая торговать основным инструментом, то его прибыль от рехеджирования превысит убытки от временного распада, в результате чего также появится прибыль. Если расходы по сделке будут небольшими, то прибыли будут идентичны в обоих случаях.

Для сохранения рыночной нейтральности требуется точный расчет дельты при всех ценах акции и времени до истечения срока. Модель Блэка-Шоулза дает информацию относительно дельты, но требует ввода данных о волатильности. А какую нам использовать — 15%, по которой рынок оценивал опцион, или 25% - действительную волатильность основного инструмента? В большинстве случаев правильным будет введение данных о 15% волатильности. Если рынок будет продолжать оценивать опцион, исходя из подразумеваемой 15% волатильности, тогда при изменении цены основного инструмента цена опциона поднимет и опустит кривую, что будет вызвано использованием 15% волатильности. Тот факт, что действительная волатильность равна 25%, в некотором роде даже не относится к делу. Дельта, выведенная на основании использования данных о подразумеваемой волатильности, гарантирует, что ценовые изменения будут с точностью предсказаны. Тот факт, что действительная волатильность составляет 25%, означает, что рехеджирование будет происходить чаще, чем нужно.

Существуют ситуации, когда трейдер не будет следовать вышеописанному совету, а надлежащая процедура не так проста и требует некоторой субъективности. Такая ситуация возникает сразу же после чрезмерного ценового движения. Примерами этого могут послужить крах американского и английского фондовых рынков в 1987 году, крах японского рынка в 1990 году и кризис ERM 1992 года на рынках процентных ставок Великобритании. В 1987 году, во время краха фондового рынка, цены некоторых акций США упали более чем на 25%. Короткие позиции по волатильности по большей части были ликвидированы, и многим пришлось выкупать обратно короткие опционные позиции по любой цене. Подразумеваемая волатильность некоторых опционов на акции резко возросла. Большинство опционов колл, которые были в деньгах, в один день стали далеко без денег. Как правило опционы колл без денег демонстрируют очень низкую дельту. Однако (как отмечалось в четвертой главе) при опционах колл без денег, если в модель введено очень высокое значение волатильности, опционы колл без денег показывают и большее значение дельты. Во многих случаях после резкого ценового движения подразумеваемая волатильность опционов увеличивается, а потом постепенно начинает спадать, возвращаясь обратно до какого-то низкого уровня. Если такое происходит, то использование дельты, полученной при введении значения высокой волатильности, становится непригодным. Торговцу необходимо произвести субъективную оценку вероятности повторного успокоения рынка. Если это реализуется, кривая цены возвращается на прежний уровень, после чего следует и уменьшение значений дельты. Во время краха фондового рынка в 1987 году волатильность по многим активам вернулась к нормальному уровню после трех или четырех недель. В 1992 году паника вокруг процентной ставки ERM продолжалась всего одну неделю, но после краха в 1990 году на японском рынке опционов, обращающихся на фондовые индексы, потребовалось два года, чтобы подразумеваемые волатильности вернулись к прежним позициям.

8.2 Торговля устойчиво неверно оцененными опционами — эмпирические дельты

В прошлом существовали рынки, предлагавшие на протяжении длительного периода времени неверно оцененные производные продукты. Эти рынки предоставляли возможность заработать большую прибыль. Одним из лучших примеров является японский рынок варрантов периода 1987 — 1993 годов. Японские варранты являются долгосрочными опционами колл, и по разным причинам они торговались с существенным дисконтом от теоретической стоимости, которая определялась по модели Блэка-Шоулза. В то время этому расхождению придумали удобное объяснение, согласившись с тем, что модель неприменима к опционам с четырьмя или пятью годами жизни. Основные участники рынка являлись спекулянтами, которые очень редко понимали теоретические стоимости, дельты и гаммы. Они просто покупали варрант, потому что рынок шел наверх. Ликвидность этих инструментов была огромна по сравнению с той, что наблюдалась на других рынках опционов, и часто можно было купить варранты стоимостью до $20 миллионов за один день. Большой спекулятивный интерес и отсутствие всякого значительного хеджирования предполагали возникновение бесчисленных аномалий и сохранение их на целые годы. Наиболее заметное неверное оценивание возникало тогда, когда варранты шли в деньгах. Спекулянты покупали варранты, очень далеко вне денег, по любой цене, тем самым поднимая подразумеваемую волатильность до 40%. Если им везло, а в конце 80-х им везло часто, цена основного инструмента росла, увеличивая цену варранта зачастую в пять или шесть раз от первоначальной стоимости. Обрадованные такими большими компенсациями за риск, спекулянты распродавали их частями, часто толкая цену от равноценных скидок к большим скидкам от теоретических стоимостей. Цены таких варрантов в деньгах были часто ниже тех цен, которые были получены на основе моделей, использовавших нулевое значение волатильности. Эти инструменты давали возможность хеджерам создавать длинные по волатильности портфели по отрицательной стоимости, а это означало, что даже в самом худшем случае при возникновении нулевой волатильности в результате все равно будет прибыль. И все это происходило, когда японский рынок ценных бумаг переживал один из самых волатильных периодов в своей истории.

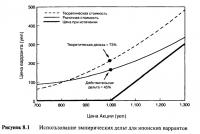

Некоторым хеджерам, однако, не повезло, в основном, из-за применения неправильных дельт. Хотя все и соглашались с тем, что модель дает неправильные цены, тем не менее многие с удовольствием использовали дельты модели при создании портфелей. Рассмотрим следующий типичный пример. При цене акции = 1.000 иен, цене исполнения = 1.000 иен и времени до истечения срока = 4 года цена варранта на рынке будет = 170 иен. В то время процентная ставка составляла приблизительно 4%, а по скромным оценкам волатильность акции составила бы 20%. Подставив эти данные в стандартную модель и не учитывая влияния дивидендов по акции (которые все равно фактически нулевые в Японии), получим теоретическую стоимость 230 иен и дельту 73%. Этот пример дает нам варрант с 25% скидкой от теоретической стоимости, в то время нетипичной. Хеджеры купили бы варрант и продали 73% основного инструмента и ждали бы движения. Проблема состояла в том, что действительная дельта всегда оказывалась меньше теоретической дельты. Для рассматриваемого варранта типичной дельтой считается 45%, а не 73%. Это неизменно означало, что портфель был нетго-коротким вместо рыночно-нейтрального. В результате при повышающемся рынке портфели показывали очень большие убытки. Рисунок 8.1 показывает линию действительной рыночной цены и линию теоретической цены типичного четырехгодичного японского варранта во время рассматриваемого периода.

Как это ни странно, многие категории участников рынка, такие как, например, маркет-мэйкеры, занимающиеся покупкой и продажей варрантов и не придающие абсолютно никакого значения таким сложным моделям, очень хорошо улавливают реальные чувствительности цен варрантов и, устанавливают хеджи, используя верные эмпирические дельты (empirical deltas). Они зарабатывают огромную прибыль, на самом деле не зная даже почему. По прошествии времени умудренные опытом хеджеры все больше и больше втягиваются в рынок и для расчета дельт предпочитают использовать эмпирический статистический анализ вместо модели Блэка-Шоулза. Конечным результатом этого хеджирования оказывается, к сожалению, исчезновение аномалий. Японские варранты теперь торгуются по ценам, очень близким к тем, что дает модель.

8.3 Разные волатильности для различных цен акций

Проблема покупки низкой волатильности связана с тем, что волатильность может стать еще ниже, а продажи высокой волатильности с тем, что волатильность может стать еще выше. До тех пор, пока низкая волатильность является предельно низкой волатильностью (или, как в случае с японскими варрантами, нулевой волатильностью), а высокая волатильность является предельно возможной высокой волатильностью, нет никакой гарантии возникновения прибыли. Бывают случаи, когда можно одновременно покупать низкую волатильность и продавать высокую волатильность на один и тот же инструмент. В таких ситуациях, какова бы ни была действительная волатильность, в результате будет прибыль. Рассмотрим следующий крайний случай. Определенная акция торгуется по $100. Имеются два одногодичных опциона колл с ценами исполнения $100 и $110, оцененные по $5,98 и $ 5,04 соответственно. Эти цены подразумевают волатильность 15% и 22% соответственно. Явно, здесь что-то не так. Оба опциона исполнимы на одну и ту же базовую акцию, поэтому должны подразумевать одну и ту же волатильность. Если бы такая ситуация на самом деле имела место, торговец составил бы портфель из длинной позиции на (уцененный) опцион с ценой страйк $100 и короткой позиции на (переоцененный) опцион с ценой страйк $ 110, пытаясь извлечь выгоду из разницы между двумя ценами. Портфель стал бы вертикальным колл спрэдом, или комбинацией №1, рассмотренной в седьмой главе. Комбинация имеет длинную экспозицию и доступна для хеджирования короткими акциями. Логическое обоснование этой стратегии в том, что какова бы ни была реальная волатильность акции, покупка на 15% и продажа на 22% приведет к прибыли от перепродажи по более высокой цене. Эта прибыль может быть получена одним из двух способов. Первый способ — это когда рынок внезапно устанавливает цены опционов таким образом, чтобы оба они имеют одинаковую (новую) подразумеваемую волатильность. Например, если рынок определил, что оба опциона имеют подразумеваемые волатильности 20%, то их цены будут равны $7,97 и $4,29 соответственно, в результате чего прибыль составит 100 х (7,97 — 5,98 + 5,04 — 4,29) = $ 274. Другим способом может быть такой, когда позиция приходит к истечению срока после продолжительного динамического хеджирования. Какова бы ни была окончательная волатильность, прибыль (теоретически) должна быть и чаще всего бывает одинаковой, но из-за того, что стоимость хеджирования не является нулевой, конечная прибыль обычно бывает маленькой. Однако даже в такой ситуации прибыль гарантируется не всегда. Можно подумать, что убыток связан с большим числом запутанных траекторий ценовых движений акций. Простейшим примером этого является тот случай, когда цена акции устойчиво держится на фиксированном уровне $100, вследствие чего оба опциона заканчиваются обесцененными, приводя к убытку 100 х (5,98 — 5,04) = $96.

В приведенном выше примере одновременная покупка волатильности при 15% и продажа при 22%, скорее всего, приведет к прибыли, но что если подразумеваемые волатильности оказались ближе, скажем, 15% и 17% соответственно? В таком случае, вероятнее всего, мы не сможем гарантировать прибыль. В большинстве случаев на биржевых опционных рынках можно найти такие опционы, которые обладают одинаковыми циклами истечения срока, обращаются на акции с различными ценами и имеют разные подразумеваемые волатильности. Первоначально многие профессионалы, наблюдающие эти различия, увеличивали хеджированные позиции, такие, как позиции, описанные выше. На ранних стадиях опционных биржевых рынков, когда аномалии были еще большими, многие из таких позиций приносили прибыль, но некоторые создавали убыток. Со временем протяженность аномалий сокращалась, но они все еще существовали. Некоторые профессионалы полагают, что модель неверна и что подразумеваемая волатильность не годится для измерения стоимости. Другие считают, что допущение логнормального распределения не является верным, и исследования в этой области все еще продолжаются. Однако некоторые ученые доказали, что аномалии могут быть объяснены, если отойти от предположения о постоянстве волатильности. Почти каждый согласится с тем, что изменяющаяся волатильность на некоторых рынках связана с ценой основного инструмента. Когда цена акции падает (растет), волатильность часто увеличивается (уменьшается). Было показано, что сочетание этих и других аспектов в модели Блэка-Шоулза совместимо с различными ценами акций, имеющих разные подразумеваемые волатильности. Поэтому модель все еще может быть использована, но при условии введения разных значений волатильности. Большинство участников рынка это и практикуют.

Характер изменения подразумеваемой волатильности при прохождении сквозь цену страйк зависит от рынка и рыночных условий. Опционы на акции, как правило, имеют высокую волатильность при низких ценах страйк и низкую волатильность при высоких ценах страйк. Стандартная причина такого поведения линий волатильности заключается в том, что на падающем рынке каждый нуждается в опционах пут без денег для страховки и заплатит высокую цену за опционы с низкой ценой страйк. Кроме того, менеджеры фондов, работающих с ценными бумагами по всему миру, имеют длинные позиции на акции, стоящие миллиарды долларов, и предпочитают как способ получения дополнительного дохода, выписывать (продавать) опционы колл без денег, вместо того, чтобы держать их. Считается, что такой большой объем продажи опционов уменьшает подразумеваемые волатильности цен страйк, расположенных высоко. Рисунок 8.2 показывает схемы поведения волатильностей в сравнении с ценами страйк. Эти схемы называются профилями волатильности (volatility profile), или уклонами волатильности (volatility skew). Профессионалы называют такую линию ухмылкой волатильности (volatility smirk).

Другие рынки, такие как опционы на рынке коммодити и фьючерсные контракты, иногда имеют перевернутую ухмылку волатильности (reverse volatility smirk). Появление этого профиля, который ставит высокую волатильность на более высокую цену страйк, а низкую волатильность — на нижележащую цену страйк, иногда объясняется сочетанием государственного вмешательства и риска возникновения дефицита. На определенных товарных рынках, как например, на рынке соевых бобов, существует негласное мнение, что правительство всегда поддержит фермеров и не позволит цене упасть слишком низко. Если правительство собирается поддерживать рынок, то нет необходимости беспокоиться по поводу большого падения цены. Полагаясь на это, многие спекулянты втягиваются в активную продажу опционов пут, в результате чего цены, а следовательно, подразумеваемая волатильность, падают. С другой стороны, время от времени возникают непредвиденные факторы влияния, приводящие к дефициту запасов, а так как теоретически нет верхнего предела цены товара, то участники рынка готовы переплатить за страховое покрытие короткой позиции. История товарных рынков изобилует примерами чрезвычайно мощных движений, так что нетрудно понять наличие спроса на опционы с высокой ценой страйк.

Некоторые рынки, такие как рынок опционов на процентные ставки, демонстрируют то, что называется улыбкой волатильности (volatility smile). Это когда опционы около денег имеют низкую волатильность, а по обе стороны от них волатильность выше. Объяснение этому заключается в том, что участники рынка склонны продавать опционы около денег и покупать опционы без денег. Популярная стратегия под названием "Бабочка" (Butterfly) включает в себя продажу двух опционов около денег, хеджированную покупкой одного опциона без денег и одного опциона в деньгах. Эта и другие подобные ей стратегии являются опционными конструкциями с пониженным риском и приводят к максимальной выплате, когда опционы заканчиваются при цене основного инструмента, равной половине цены исполнения.

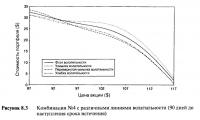

Какова бы ни была причина, опционы с различными ценами страйк зачастую имеют разные подразумеваемые волатильности, и этот фактор должен быть включен в любое отслеживание риска. Программа, рекомендуемая в этой книге, предоставляет ее пользователю возможность вводить различные значения волатильности для каждой цены страйк. Рисунок 8.3 отражает результаты влияния разной волатильности на профили цены, используя для этого сложную комбинацию №4, описанную в седьмой главе.

8.4 Изменение волатильности во времени

Большинство серий опционов на акции имеет, по крайней мере, три различных цикла истечения срока. Три, шесть и девять месяцев — обычные циклы жизни опционов. Из объяснения в разделе 8.3 следует, что волатильности, определяемые ценами опционов с различными сроками истечения, тоже различны. Как и различия сквозь цены страйк, так и различия по циклам всегда являются функцией спроса и предложения. Когда рынки очень спокойны, подразумеваемые волатильности краткосрочных опционов, в основном ниже, чем подразумеваемые волатильности долгосрочных опционов, а когда рынки очень волатильны, возникает обратная ситуация. На спокойных рынках владельцы опционов часто тешат себя надеждой на то, что спокойные времена будут продолжаться. На спокойных рынках никому не хочется, чтобы портфель располагал длинной позицией на краткосрочные опционы, поэтому их продажа зачастую является лучшей стратегией. Продажа в любом значительном объеме направит цену (и подразумеваемую волатильность) краткосрочных опционов вниз. При очень волатильных рынках каждый желает и каждому нужно насытиться гаммой. Краткосрочные опционы обеспечивают наибольшую гамму, в результате чего давление покупателей будет подталкивать цены (и подразумеваемые волатильности) вверх.

Управление сложными портфелями, таким образом, требует применения двумерной матрицы подразумеваемой волатильности. Одно измерение — по ценам исполнения, а другое — во времени. Используемые отдельные волатильности должны отражать как можно точнее опционные цены на действующем рынке. С течением времени структура матрицы подразумеваемой волатильности может измениться, и это будет еще одним источником неопределенности, который должен быть рассмотрен.

8.5 Плавающие волатильности

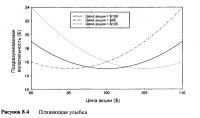

Некоторые игроки на опционных рынках полагают, что матрица волатильности должна быть динамической и используют волатильности, известные как плавающие волатильности (floating volatility). Идея состоит в том, что каков бы ни был уклон волатильности, она должна двигаться вместе с ценой основного инструмента. Таким образом, опцион около денег всегда будет иметь одинаковую волатильность, но уклон все еще будет иметь место. Чтобы понять это явление, рассмотрим серии опционов на акции, которые имеют улыбку волатильности. Предположим, что центральная (самая низкая) стоимость равна 15%, а опционы в деньгах и без денег имеют волатильности, которые равномерно увеличиваются свыше 15%. По мере движения акции весь уклон профиля тоже передвигается. Рисунок 8.4 показывает, как линия волатильности меняется вместе с ценой акцией. Логическое объяснение этого типа динамического уклона заключается в том, что по мере движения цены основного инструмента то, что называлось опционом без денег, становится опционом в деньгах, и некоторые участники рынка могут увидеть эту ситуацию снова, придавая тот же наклон новым ценовым рядам. Если рынок, в основном, является продавцом опционов около денег, тогда они будут иметь еще меньшую волатильность по сравнению с другими опционами. Если цена основного инструмента движется, тогда новый опцион около денег также будет продан. Проблема такого типа асимметрии состоит в расчете дельты.

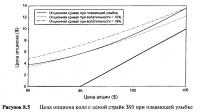

Рассмотрим опцион колл с ценой страйк $95. При цене акции $95 введенное значение волатильности составляет 15%. При движении цены акции вверх до $105, опцион с ценой страйк $95 становится без денег и имеет уже новую волатильность, равную 19%. При ценах акции между $95 и $105 волатильность будет изменяться в соответствии с плавающим уклоном между значениями 15% и 19%. Рисунок 8.5 показывает ценовые кривые опциона при использовании двух предельных значений волатильности. Если используется уклон плавающей улыбки, то волатильность будет изменяться между двумя экстремальными значениями, показывая в результате цену опциона. Ясно, что наклон линии плавающего уклона опциона не будет определен при 15%, 19% или любом другом значении между ними. Расчет дельты такого опциона довольно сложен.

Использование матрицы фиксированной или плавающей волатильности, как было описано выше, является попыткой рыночных профессионалов подогнать реальные цены опционов к тем, что даются моделью Блэка-Шоулза. Однако какова бы ни была ситуация, всегда можно прийти к волатильности, которая при вводе в модель Блэка-Шоулза дает цены, не противоречащие рынку. Но это не является обязательным, так как мы сами можем прийти к точному расчету чувствительностей опциона. Использование изменяющейся, или плавающей волатильности дает точные цены опционов, но не совсем точные дельты.

Разные опционные игроки применяют различные методы для управлением своими портфелями, и все соглашаются с тем, что для всех рынков не может существовать только один правильный метод. Действительно, опытные торговцы часто подменяют модельные дельты субъективными оценками. Если игрок, имеющий длинную позицию на данный опцион, полагает, что рынок оценит опцион по низкой волатильности при высокой цене акции, тогда он может отрегулировать и дельту. Так, если модель говорит ему, что дельта 0,50, он может использовать дельту 0,45.

8.6 Влияние операционных издержек

На всем протяжении книги мы постоянно ссылались на опционы, торгуемые на акции, для того чтобы объяснить смысл торговли волатильностью. Выбор был остановлен на опционах, торгуемых на акции, из-за того, что они относительно просты для понимания и еще потому, что они появились раньше всех других опционов. Теперь есть опционы на фондовые индексы, валюту, товары и облигации. Но, возможно, наибольшее распространение получили рынки опционов на фьючерсы. Существуют опционы на фьючерсы фондовых индексов, валютные фьючерсы, товарные фьючерсы и фьючерсы на процентные ставки. Нет необходимости подробным образом изучать фьючерсы или опционы на фьючерсы, так как при необходимости читатель может обратиться к специальным материалам на эту тему. Важно отметить, что опционы следуют тем же типам ценовых кривых, которые были описаны выше. Главное и единственное различие между опционами на акции и опционами на фьючерсы состоит в операционных издержках.

Обсуждая длинные или короткие по волатильности портфели, мы оставили в стороне вопрос об операционных издержках. Мы либо им не придавали значения, либо допускали, что они крайне малы. На самом деле, это не совсем так. На рынках акций издержки, связанные с операциями по основным инструментам, не могут быть нулевыми, и игрок волатильностью должен это учитывать. Если операционные издержки, связанные с покупкой или продажей основного инструмента, значительны, тогда игрок волатильностью должен включить их в свою стратегию по рехеджированию. Если издержки очень высоки, тогда игрок длинной волатильностью должен начинать рехеджировать только при возникновении больших движений.

Главное преимущество торговли волатильностью с использованием опционов на фьючерсы заключается в том, что издержки по сравнению с опционами на акции предельно малы. Например, бид-аск спрэд S&P 500 обычно составляет 0,02%. Каждый раз, когда хеджер покупает или продает фьючерс, он тратит 0,02% от экспозиции основного инструмента. Издержки, скажем по акции IBM, составят 0,5%, а по типичной английской акции, например, ВР, они могут составить даже 2%. Операционные издержки, как правило, являются прямой функцией ликвидности, а большинство фьючерсных контрактов на индексы акций чрезвычайно ликвидны.

8.7 Арбитражные операции между разными опционными рынками

Время от времени возникают ситуации, позволяющие игроку волатильностью заработать прибыль, независимо оттого, как ведет себя рынок основных инструментов. Из-за того, что все больше и больше игроков обращается к рынкам производных ценных бумаг в поисках таких ситуаций, их становится все труднее распознать, но они все еще возможны. Существует несколько рынков, где опционы на один и тот же, либо подобный продукт оцениваются по-разному. Арбитражеры, как правило, покупают дешевую волатильность на одном рынке и одновременно продают дорогую волатильность на другом рынке.

Опционы на фондовые индексы в сравнении с опционами на фьючерсы фондовых индексов

В США существует несколько опционов на индексы акций. До настоящего времени самыми большими являются опционные рынки, обращающиеся на фондовый индекс S&P 100 и на фьючерсный контракт, торгуемый на фондовый индекс S&P 500. Эти два индекса, в основе которых лежат акции, имеют высокую степень корреляции. Даже когда два индекса коррелированны не полностью, волатильности обычно очень похожи. Сходство волатильностей должно отражаться, как это обычно и бывает, на ценах соответствующих опционов. Однако порой подразумеваемые волатильности одного рынка не соответствуют подразумеваемым волатильностям другого рынка. Когда такое происходит, арбитражеры покупают опционы с заниженной ценой и продают переоцененные опционы.

Опционы на фондовые индексы в сравнении с опционами на отдельные акции

Инвестирование в корзину акций является, по определению, менее рискованным, чем вложение в отдельную акцию. Понятие диверсификации портфеля хорошо известно. Для оценки риска мы можем измерить волатильность, предположив, что подразумеваемые волатильности опционов на фондовые индексы будут ниже, чем подразумеваемые волатильности опционов на отдельную акцию. Несомненно, такая ситуация складывается на большинстве рынков. Более того, существует вполне определенная математическая взаимосвязь между волатильностью индекса и волатильностью составляющих индекса, но порой эта взаимосвязь нарушается. Время от времени возникают возможности для арбитража, когда подразумеваемые волатильности опциона на фондовый индекс не соответствуют подразумеваемым волатильностям опциона на отдельную акцию. Такие ситуации чаще всего возникают во время чрезмерных рыночных движений. Во время краха фондового рынка 1987 года опционы на британский индекс FTSE стали невероятно экспансивными, как и опционы на отдельные акции. Хотя цены на них и так были чрезвычайно высоки, многие из отдельных опционов оценивались так же, как и опционы на индексы, что явно являлось аномальной ситуацией. Арбитражеры приобретали корзины опционов на отдельные акции и продавали в короткую опционы на индексы. Три недели портфели накручивали прибыль, как снежный ком.

Существуют, конечно, и другие риски в этой стратегии, наиболее очевидный из которых состоит в том, что корзина опционов, обращающихся на базовые акции, не совпадает с индексной корзиной. Фондовый индекс FTSE состоит из ста компонентов, и только шестьдесят из них имеют опционы на акции. Арбитражная сделка должна быть предпринята только тогда, когда аномальное оценивание опциона достаточно большое для покрытия любых убытков, связанных с неверным отслеживанием индекса.

Японские варранты в сравнении с фьючерсами на Японский фондовый индекс

В разделе 8.2 мы упомянули о больших размерах прибыли на японском рынке варрантов. В конце концов, все больше и больше хеджеров обнаружили аномальное поведение цены, и все начали занимать акции для короткой продажи. Продажа акций в шорт на японском рынке является более сложным процессом, чем на других развитых рынках. Одна из трудностей связана с регистрацией акций. Большинству владельцев японских акций приходится регистрировать факт владения акциями в Министерстве финансов Японии, по крайней мере, раз в год, а в некоторых случаях — два раза в год. Это означает, что многие игроки волатильностью, имевшие длинную позицию на варрант и короткую позицию на основной инструмент, вынуждены были закрывать сделки, возвращая акции их владельцам для регистрации. Целый ряд формальностей усложняет жизнь хеджеров, оперирующих варрантами. В действительности, многие участники рынка полагают, что именно эти сложности и явились причиной первоначального изобилия дешевых варрантов. Со временем хеджеры научились обходить формальные препятствия, в результате чего им удавалось устанавливать долгосрочные соглашения с теми, кто выдавал акции взаймы. Эти соглашения устраняли необходимость периодического закрытия сделок, благодаря чему можно было производить удачные хеджи на протяжении целых четырех или пяти лет до наступления истечения срока варрантов.

Однако все еще существовало очень большое число варрантов, чьи базовые акции невозможно было взять взаймы. Такие варранты не могли быть хеджированы, и они, что удивительно, не были самыми дешевыми на рынке. Появление ликвидного фьючерсного рынка на японский фондовый индекс в конце восьмидесятых изменило ситуацию. Более опытным хеджерам удавалось составлять портфели, состоящие только из дешевых варрантов, хеджированных короткими позициями на фьючерсные контракты, обращающиеся на фондовый индекс. Используя сложные статистические приемы, они выявляли особенные подвиды акций, лежащие в основе дешевых варрантов, в отношении которых отслеживалось их влияние на фондовый индекс. Таким образом, хеджеры полностью обошли проблему с короткими акциями. Помимо установления хорошего рыночного хеджа, существовало несколько других преимуществ в применении фьючерсных контрактов на фондовый индекс. Как упоминалось выше, издержки по фьючерсным операциям, совсем небольшие, и дают значительное преимущество над операциями с акциями. Ликвидность стала еще одним основным преимуществом. Многие акции, лежащие в основе варрантов, были почти неликвидны, в то время как японский фьючерсный рынок на фондовый индекс стал одним из самых ликвидных в мире. Прибыль хеджеров, использовавших фьючерсы на фондовый индекс, была огромной, но, как и все остальное, такая ситуация продолжалась от трех до четырех лет.

8.8 Заключительные замечания

В этой книге мы попытались объяснить идею торговли волатильностью. Можно составить портфель, который будет приносить прибыль или терпеть убытки из-за волатильности или нехватки волатильности цены на базовые активы. И все это возможно благодаря существованию инструментов (опционов), имеющих прерывистый характер, одновременно с тем, обладающих линейностью ценового профиля в каком-либо периоде в будущем. Тот факт, что в будущем опцион может что-то стоить, а может и не стоить ничего, и что только одна цена очерчивает границу между этими двумя состояниями, определяет искривление текущей цены. Кривая линия цены дает повод для непрерывного изменения экспозиции любых активов, положенных в основу опциона, и именно это позволяет торговать волатильностью. Когда осуществляется торговля большим опционным портфелем, легко забыть, что всегда меняющиеся параметры, такие как цена, дельта, гамма, тэта и вега, являются результатом множества нарушений непрерывности в будущем. Мы точно знаем, что в будущем, когда опционы истекают, от цены основного инструмента в этот день зависит, будет ли опцион иметь стоимость или нет. Тот факт, что мы не знаем точно, какая цена будет у основного инструмента в определенный день, дает повод для возникновения текущего изгиба.

Вся индустрия (рынок, торгуемый на опционной бирже) построена вокруг инструментов, характеризующихся в будущем прерывистостью. Состояния зарабатываются и теряются из-за того, что сегодня сложно сказать, какой будет в будущем текущая стоимость дискретно развивающейся ситуации. Стоимость, конечно же, является прямой функцией будущей волатильности цены базового актива.