Модели ценообразования опционов, в силу наличия у них дополнительного ценового параметра по сравнению с фьючерсными контрактами, являются более сложными. Наиболее используемой моделью для определения цены европейского Call-опциона на акции является модель Блэка-Шоулза, согласно которой:

где С — премия европейского Call-опциона; S — цена акции на спот-рынке в момент заключения опционного контракта; N(di; i = 1, 2) — функция нормального распределения; X — цена исполнения (цена-страйк) опциона; r — процентная ставка безрискового вложения; Т — время до экспирации опциона, в годах.

Модель предполагает выплату дивидендов по акциям. Использование нормального распределения было заложено авторами модели изначально в виде предположения о том, что изменение цены акции во времени происходит непрерывно и подчиняется нормальному закону.

Сделаем по ходу объяснения еще несколько необходимых терминологических уточнений и оговорок.

Под контрактами (срочными контрактами) будут подразумеваться любые срочные инструменты (форварды, фьючерсы, опционы) в совокупности либо, по контексту, один из инструментов с оговоренными характеристиками.

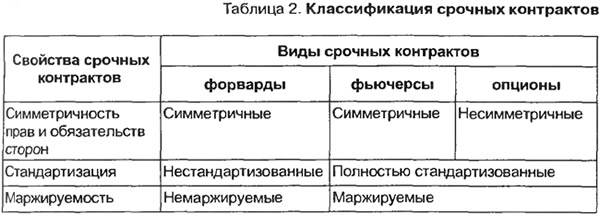

В табл. 2 классифицированы срочные контракты в соответствии с их основными свойствами; при этом считается, что мы имеем дело с «классическими» форвардами, т. е. обращающимися на внебиржевом рынке, а не на организованных торговых площадках. Дело в том, что в связи со все большим распространением организованных срочных внебиржевых рынков характеристики форвардных контрактов, обращающихся на таких рынках, все более приближаются к фьючерсным. Что касается опционов, то, если не сделано дополнительных оговорок, мы будем под ними понимать биржевые, маржируемые опционы американского типа.

Приведенная классификация, несмотря на ряд неточностей по отношению к развивающимся организованным внебиржевым рынкам (на них форварды все более по свойствам приближаются к фьючерсам), не противоречит ряду авторитетных источников, правилам и методическим разработкам ведущих бирж, а также необходима нам для ясного понимания разницы между этими контрактами.

Под форвардным контрактом (форвардом) впредь будем понимать контракт, поставка (расчеты по индексу) по которому отнесена на некоторый произвольный срок, оговоренный в данном форвардном контракте.

Под фьючерсным контрактом (фьючерсом) мы будем впредь понимать полностью стандартизованный, маржируемый контракт о купле (продаже) определенного актива по оговоренной цене через определенный промежуток времени. Мы помним и совсем короткое и простое определение: фьючерс — это маржируемый форвард. Под стандартизацией мы понимаем стандартное (равное или кратное минимальному лоту) количество товара стандартного (оговоренного в спецификации) качества по стандартному базису поставки (оговоренному в спецификации) в стандартный срок.

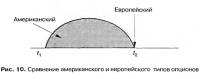

Опционный контракт, в отличие от фьючерсного, не является симметричным в отношении прав и обязательств по контракту: покупатель опциона, заплатив премию в момент совершения сделки, вправе требовать покупки — Call-опцион (или продажи — Put-опцион) актива, являющегося для опциона базисным, а продавец обязан его продать (купить). Право требования покупателя опциона может быть реализовано на всем протяжении срока от момента совершения сделки до закрытия контракта в случае опциона американского типа и только в момент закрытия контракта в случае опциона европейского типа (рис. 10).

Исполнения американского опциона покупатель опциона может потребовать в любой момент времени от t1 до t2 (верхняя дуга). Исполнения европейского опциона покупатель опциона может потребовать только в момент времени t2 (стрелка).